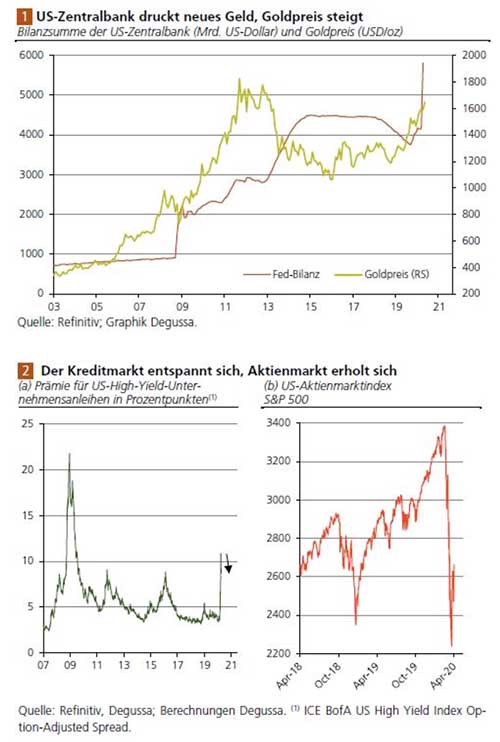

Die Finanzmärkte scheinen wieder einmal Vertrauen in die „Rettungskraft“ der US-Zentralbank zu fassen. Allerdings zeichnet sich eine kräftige Ausweitung der US-Geldmenge ab, die inflationstreibend sein wird. Die Attraktivität des Goldes steigt dadurch weiter an – und damit auch sehr wahrscheinlich der Goldpreis.

Die US-Zentralbank (Fed) ist de facto die Weltzentralbank. Sie produziert den US-Dollar, die Weltleitwährung. Ihre Geldpolitik setzt die Maßstäbe, die die Geldpolitiken aller anderen bedeutenden Zentralbanken der Welt befolgen.

Im Zuge des politisch verordneten „Lockdown“ – die Reaktion auf die Verbreitung des Coronavirus – hat die Fed sich aufgemacht, die US-Wirtschaft und das US-Finanzsystem vor dem Zusammenbruch zu bewahren, sie zu „retten“.

Dazu hat sie eine gigantische, eine beispiellose „Versicherung“, einen „Backstop“, ausgesprochen: Das System soll über Wasser gehalten werden, koste es, was es wolle.

Die Fed greift in beispielsloser Weise in die Kreditmärkte ein und sorgt dafür, dass die Kreditkosten künstlich niedrig gehalten und Kreditausfälle oder ein Stocken der Kreditversorgung verhindert werden.

Das Vorgehen der Fed leuchtet ein: Das heutige Geldsystem ist auf Kredit aufgebaut. Und gerät der Kredit in Misskredit, droht das ganze Geldsystem zu kollabieren. Die Nebenwirkungen der „Rettung“, die die Fed nun eingefädelt hat, sind allerdings gewaltig.

Die heruntermanipulierten Zinsen führen zu Fehlinvestitionen, Kapitalverschwendung und damit zu „relativer Verarmung“: Die Güterversorgung fällt schlechter aus, als sie ausfallen würde, wenn es keine Zinsmanipulationen und Fehlinvestitionen gäbe (Gold im Chaos des Schulden-Tsunami).

Die Fed-Maßnahmen verursachen – wie schon 2008/2009 – zudem eine riesige Umverteilung von Einkommen und Vermögen. Banken- und Finanzindustrie, aber auch „Big Business“ werden begünstigt. Ihnen wird die Pleite erspart, sie erhalten Zugang zu neuen Krediten mit sehr niedrigen Zinsen und können ihre Marktanteile auf Kosten kleinerer Unternehmen, die weniger gut wegkommen, ausweiten.

Insbesondere denjenigen, mit denen die Zentralbank Geschäfte betreibt – dazu zählen Banken, aber auch Blackrock, Hedgefunds und Co – winkt der ganz große Gewinn: Sie können Schuldpapiere zu einem Wertabschlag im Markt kaufen und sie zu einem höheren Preis an die Fed verkaufen (Finanzmärkte spielen verrückt: Wird Gold wieder Geld?).

Wieviel neues Geld wird die Fed in Umlauf geben müssen? Das kommt darauf an: Schafft die Fed mit der Ankündigung ihres „Backstops“ Vertrauen in den Finanzmärkten und beruhigt sich daraufhin die Lage, wird sie möglicherweise gar nicht so viel neues Geld in Umlauf geben müssen. Denn dann kehren die Kurse

für die Schuldpapiere auf die Niveaus zurück, von denen die Marktakteure glauben, dass sie der Vorstellung der Fed entsprechen. In diesem Falle diktiert die Fed also die Finanzmarktkonditionen, ohne dass sie dafür aktiv als Käufer in großem Stil auftreten müsste.

Ernst wird es allerdings, wenn auf die Worte in großem Stil Taten folgen müssten. Die dann erforderliche Monetisierung ausstehender und neu ausgegebener Schulden würde unmittelbar die umlaufende Geldmenge in die Höhe treiben. Und das geschieht bereits in Anfängen:

Die US-Dollar-Geldmenge M2 ist um mehr als 12 Prozent gegenüber dem Vorjahr angewachsen (siehe Abb. 3 a), und auch das Jahreswachstum der US-Bankkredite ist in die Höhe geschossen (Abb. 3 b). Das liegt daran, dass Unternehmen, die auf den Kreditmärkten kein neues Geld mehr bekommen, nun ihre Bankkreditlinien in Anspruch nehmen (So kaufe ich Gold richtig: Drohende Rezession und eventueller Wirtschafts-Crash).

Ein Ansteigen der Bankkredite führt zu einer Schaffung neuen Geldes, und das lässt die Geldmenge M2 ansteigen. Wenn die Fed neue Staatsanleihen erwirbt, und die US-Administration das Geld an Unternehmen und Konsumenten aus zahlt, steigt die Geldmenge ebenfalls an und steht für zusätzliche Käufe zur Verfügung.

Mit dem Anwachsen der Geldmenge ist absehbar ein Auftrieb bei den Güterpreisen verbunden (Warum man Gold braucht, wenn diese Blase platzt!).

Das kann die Preise der Konsumgüter und/oder die Vermögenspreise – wie Aktien, Häuser, Grundstücke, Kunst und Oldtimer – betreffen oder eben auch die Preise aller Güterarten. In jedem Falle wird eine Geldmengenausweitung die Kaufkraft des Geldes herabsetzen; das Ausmaß ist derzeit allerdings nicht verlässlich abschätzbar.

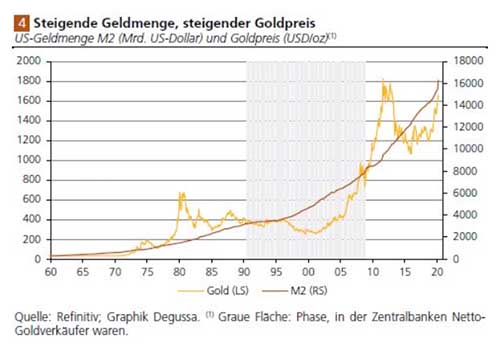

Die Geldmengenausweitung, die derzeit nicht nur in den USA, sondern auch anderswo auf den Weg gebracht wird, sollte den Blick des Anlegers auf das Gold lenken. Denn der Goldpreis weist – langfristig gesehen – einen positiven Gleichlauf mit der (US-)Geldmenge auf (Abb. 4): Eine im Trend steigende Geldmenge ging einher mit einem im Trend steigenden Goldpreis. Für diesen Befund gibt es ökonomisch plausible Erklärungen. Eine steigende Geldmenge führt zu allgemein steigenden Güterpreisen, und diese Wirkung erfasst natürlich auch den Goldpreis (Warum man Gold braucht, wenn diese Blase platzt!).

Weiterhin ist zu beachten, dass das Gold in den letzten Jahrzehnten – obwohl es offiziell seinen „Geldstatus“ aberkannt bekommen hat – nach wie vor „geldähnlich“ auf den Märkten gehandelt wurde. Das zeigte sich vor allem dann, wenn die Vertrauenswürdigkeit der offiziellen Währungen, allen voran des US-Dollar, in Zweifel gezogen wurde.

Gold wurde in diesen Phasen verstärkt nachgefragt, übernahm die Funktion des „sicheren Hafens“. Mittlerweile jedoch stehen alle Währungen der Welt unter Generalverdacht: Man kann sich längst nicht mehr darauf verlassen, dass sie ein verlässliches Wertaufbewahrungsmittel sind.

Immer unverhohlener werden die Geldpolitiken, mit denen die Kaufkraft der offiziellen ungedeckten Währungen geopfert wird, um Staaten, Banken, das auf Pump finanzierte Wirtschafts- und Gesellschaftssystem zu erhalten. Nicht nur in den USA, sondern auch anderswo (Absurd! Wegen vier Fällen von angeblicher Geldwäsche verschärft Regierung Goldgeschäfte – Notenbanken sitzen auf Gold).

Seit Jahresanfang ist unser Basisszenario, dass der Goldpreis bis Ende 2020 auf 1.700 USD/oz steigt, wobei obere Bandbreite dieser Einschätzung bei 1.930 USD/oz liegt. Dass diese Obergrenze erreicht wird, ist im Zuge der Coronavirus-Pandemie beziehungsweise im Zuge der Bekämpfung der Lockdown-Effekte wahrscheinlich(er) geworden.

Bemerkenswert: FED vom US-Schatzamt “übernommen“?

In Übersee macht gerade ein Meinungsartikel von Bloomberg die Runde und schlägt in gewissen Kreisen große Wellen. Der Autor, Jim Bianco, beschäftigt sich mit dem Zusammenspiel der FED und des US-Schatzamtes, der “Treasury“. Er stellt fest, dass die FED die Zinsen auf Null gesenkt und alles abgespult habe, wie seinerzeit während der Finanzkrise 2008. Jedoch habe dies nicht gereicht, die Märkte zu beruhigen. Folglich greife die FED nun täglich im Wert von “$ 1 Billion“ in die Märkte ein und praktiziere „endlose quantitative Lockerung“.

Diese Aufkaufaktionen seien jedoch an sich gar nicht erlaubt, weshalb die Treasury das Ganze über den „Exchange Stabilization Fund“ decke und daher kommt der Autor zu dem Schluss:

„Im Kern kauft die Treasury all diese Securities und Auffangnetze für Kredite, nicht die FED. Die FED agiert als Banker und stellt die Finanzierung zur Verfügung. Die FED hat BlackRock Inc. angeheuert, um diese Securities zu erwerben und sie, im Auftrag des Besitzers, der Treasury, zu verwalten.

Mit anderen Worten: Die Bundesregierung nationalisiert große Teile der Finanzmärkte. Die FED stellt das Geld dafür zur Verfügung. BlackRock wird die Trades übernehmen. Dieses System verschmilzt im Grunde die FED und die Treasury in eine Organisation. Also, lernen Sie Ihren neuen FED-Vorsitzenden kennen: Donald J. Trump.“

Inwiefern diese Einschätzung richtig ist, bleibt für den Moment abzuwarten. Bemerkenswert ist dieses Vorgehen jedoch allemal, denn eine Eingliederung des (noch) privaten Unternehmens “Federal Reserve“ in das US-Schatzamt würde den US-Dollar in der jetzigen Form obsolet machen.

Literatur:

Die Unersättlichen: Ein Goldman-Sachs-Banker rechnet ab

Wehrt Euch, Bürger!: Wie die Europäische Zentralbank unser Geld zerstört

Die Nullzinsfalle: Wie die Wirtschaft zombifiziert und die Gesellschaft gespalten wird

Quellen: PublicDomain/Dr. Thorsten Polleit am 11.04.2020