Ein New Yorker Gericht hat Argentinien zur Zahlung von 1,3 Milliarden Dollar an spekulative Fonds verdonnert, die sich der Umschuldung des Landes widersetzen. Erstmals sind US-Banken an den Spruch gebunden.

Klagen von Gläubigern sind für Argentinien zur Routine geworden. Seitdem das Land 2001 seine Zahlungsunfähigkeit erklärt hat, geben sich Anwälte, die Geld von der Regierung in Buenos Aires fordern, die Klinke in die Hand. In New York haben Investoren über 160 Klagen eingebracht, in Deutschland waren es 648, hinzu kamen Prozesse in Japan, Belgien und Frankreich. Da Staatsvermögen im Ausland meist nicht angetastet wird und ausländische Urteile in Argentinien ignoriert wurden, waren bisher selbst Verurteilungen kein Problem für das südamerikanische Land.

Das hat sich in der Nacht auf Donnerstag grundlegend geändert. Ein New Yoker Gericht hat Argentinien zur Zahlung von 1,3 Milliarden Dollar (eine Milliarde Euro) an eine Investorengruppe rund um den Hedgefonds NML Capital verurteilt. Die Besonderheit: Argentinien darf laut dem Spruch von Richter Thomas Griesa seine anderen Gläubiger erst auszahlen, wenn auch die klagenden Hedgefonds ihr Geld bekommen. Damit droht nach Einschätzung von Analysten Argentinien wohlmöglich schon im Dezember neuerlich eine Staatspleite.

US-Recht sticht

Der in New York verhandelte Fall ist seit Jahren anhängig. NML ist eine Tochter von Elliott Capital, einem Hedgefonds, der sein Geld gern in Staatspapiere von Ländern am Rande der Pleite steckt. So auch im Fall Argentinien: NML kaufte 2001 Staatsanleihen und widersetzte sich der Umschuldung des Landes. Argentinien tauschte 2005 und 2010 bestehende Schuldscheine gegen neue Papiere mit längeren Laufzeit oder niedrigerem Barwert. Über 90 Prozent der Gläubiger akzeptierten das Angebot aus Buenos Aires, der Schuldenstand des Landes ging drastisch zurück.

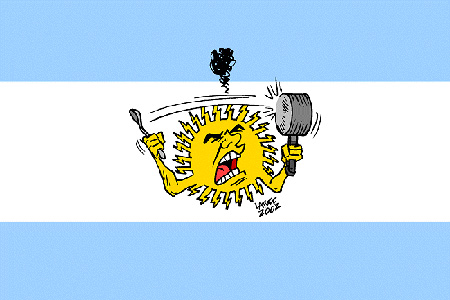

Einige Investoren wie NML lehnten ab und zogen vor Gericht. Die argentinische Regierung bezeichnet die Fond als „Aasgeier“ und das Parlament hat sogar ein Gesetz erlassen, wonach die Regierung die Spekulanten nicht auszahlen darf. Weil viele Anleihen nach New Yorker Recht begeben wurden, findet ein Teil der Prozesse in der US-Metropole statt.

Gesetz gegen die „Aasgeier“

In den nach New Yorker Recht begebenen Anleihen findet sich eine Standardklausel, wonach alle Gläubiger gleich behandelt werden müssen. Diese Bestimmung wurde für das südamerikanische Land zum Verhängnis: Das Gericht sieht nämlich eine Diskriminierung darin, dass Gläubiger, die der Umschuldung zugestimmt haben, ausbezahlt werden während die Hedgefonds nichts bekommen.

Die Zahlungsverpflichtung trifft laut Gericht nicht nur den argentinischen Staat, sondern auch dritte Parteien. Darunter fallen insbesondere jene US-Banken, die Argentiniens Zahlungen an seine regulären Gläubiger abwickeln. Diese Kreditinstitute, wie etwa die Bank of New York Mellon, dürfen Anweisungen aus Buenos Aires nur mehr ausführen, wenn auch die Hedgefonds ihr Geld erhalten.

Analysten der Investmentbank JPMorgan rechnen damit, dass Argentinien seine Zahlungen in den USA überhaupt einstellt und damit in die Pleite schlittert. Der nächste Zahlungstermin steht am 1. Dezember an. Die Ratingagenturen sehen es ähnlich: Fitch droht damit die Bonität des Landes auf Ramschstatuts („Restricted Default“) herabzustufen, S&P hat Argentinien bereits Anfang November (auf „B-„) abgestuft.

„Argentinien steckt in einer äußerst schweren Situation“, meint die angesehene Juristin Anna Gelpern vom Washington College of Law im Standard-Gespräch. Der Staat könne zwar Einspruch gegen das Urteil einbringen, diesem kommt aber keine aufschiebende Wirkung zu. Entweder akzeptiert Buenos Aires die Pleite oder das Land zahlt die Fonds aus und verliert sein Gesicht.

Das könnte allerdings zu einer Kettenreaktion führen. Laut JPMorgen belaufen sich die Gesamtforderungen der Hedgefonds auf bis zu zwölf Milliarden Dollar. Würde der erste Kläger sein Geld tatsächlich erhalten, könnte das den Appetit der übrigen Fondsmanager wecken.

Quellen: asimplicidadedascoisas.files.wordpress.com/derStandard.at vom 23.11.2012

Weitere Artikel:

Erwin Pelzig…welche (Ex-)Goldman Sachs-Banker in welchen Gremien sitzen (Video)

Goldman Sachs – die Bank, die die Welt dirigiert (Video-Dokumentation)

Viel Wind um bizarre Klage eines Anwalts ohne Berufserlaubnis über 43 Billionen Dollar